2021年5亿对,2022年3.6亿对,2023年3.8亿元,预计2024年上升至4亿对。

以上是潮电智库统计的全球TWS耳机出货量数字,基本见证TWS产业从狂热到谷底,然后再次复苏的三年历程。

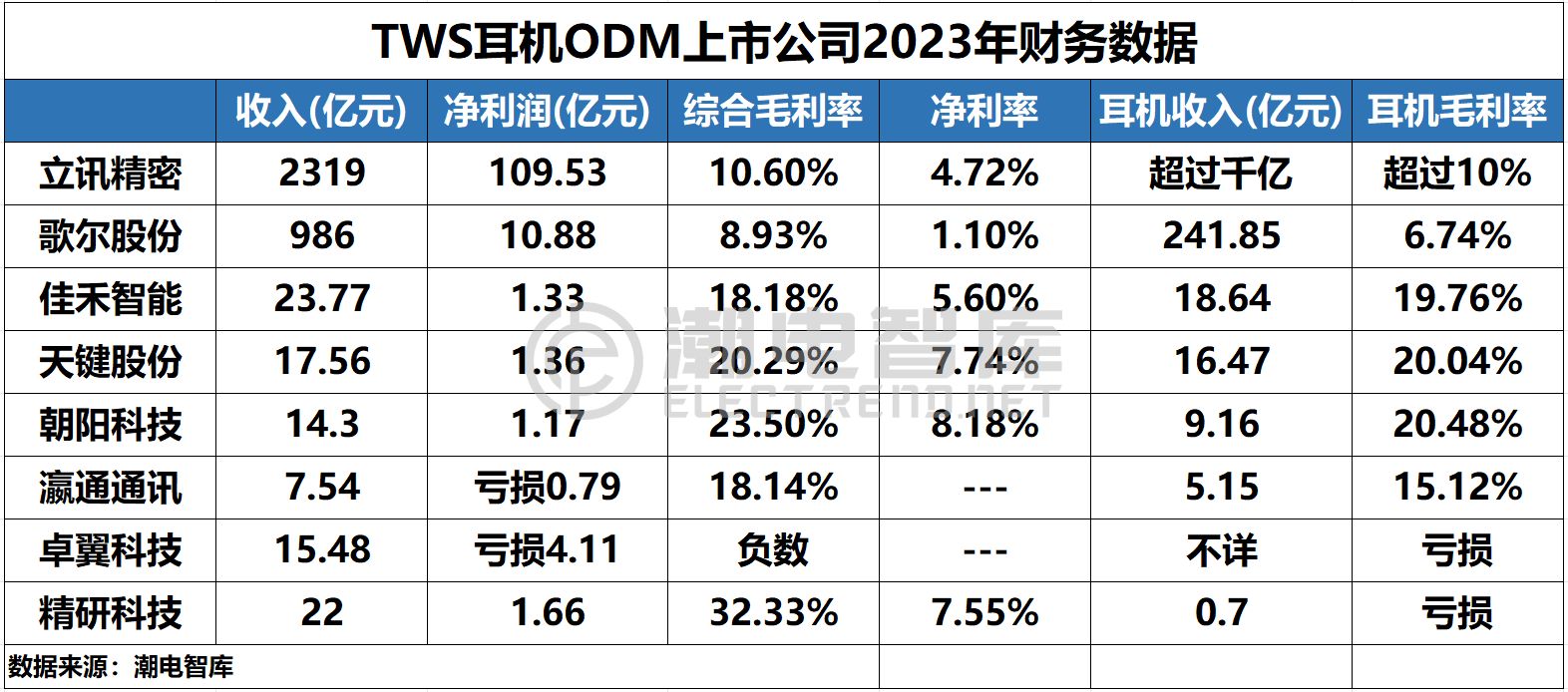

随着TWS产业上市公司的财报陆续出炉,九成公司均处于盈利状态,基本宣告TWS耳机产业的洗牌期即将结束。

对比手机产业的利润分配可以看出,由于TWS耳机品牌市场呈现出头部相对大的长尾效应,基本决定了TWS耳机ODM厂家主导了供应链的话语权,进而导致ODM厂家毛利空间相对更大。

潮电智库注意到,奋达科技、国光电器、豪声电子等公司的TWS耳机业务已经很少,基本被边缘化。

净利率高过主流手机厂家

TWS耳机中国上市公司并不多,除了安克创新和漫步者外,可能只有小米和传音两家手机上市公司也有TWS耳机业务。

有意思的是,小米和传音2023年的净利率分别为7.11%和8.89%,均低于安克创新和漫步者。

更不要说,超过37%的耳机产品毛利率,同样远超国内主流手机产品。

安克创新和漫步者在耳机市场异军突起,除了持续的产品研发和品牌投入外,还有擅长国外内电商营销的因素。

去年安克创新线上电商收入高达123亿元,其中亚马逊电商就贡献了100亿元。在线下渠道,安克创新已入驻北美地区沃尔玛、百思买、塔吉特、开市客等全球知名连锁商超,以及日本零售巨头7-11 便利店集团,在欧洲、澳大利亚、东南亚、南美等国家和地区的线下渠道也在不断拓宽拓深。

而漫步者采用“区域独家总经销商制”的营销模式,在中国境内已拥有上百家区域独家总经销商,销售网络遍及中国大陆所有区域,该模式与手机厂家早期的模式基本类似。

此外,漫步者很早就开拓了电商直销,在京东、天猫等国内主流电商平台上销量额,位列耳机品牌前三,现又积极开拓海外电商渠道。去年漫步者直销的收入占比达31%,基本来自电商平台。

潮电智库出炉的全球耳机品牌出货量TOP10中,印度BoAt上升至第二位,基本宣告TWS耳机白牌企业的末日即将来临。

结合安克创新和漫步者的净利率和毛利率来看,年销量达4亿对的TWS耳机市场仍存在机会,但要想在该市场脱颖而出,必须要具备与主流手厂家和传统耳机巨头抗衡的品牌、研发和市场营销能力。

ODM领域无新机会

TWS耳机ODM大厂除了立讯精密、歌尔股份的体量巨大外,闻泰科技、华勤技术和龙旗科技均有TWS耳机代工业务,并通过与主流手机厂家的紧密关系,疯狂抢夺手机厂家手中耳机订单。

不仅给佳禾智能、天键股份、朝阳科技、瀛通通讯等专注耳机ODM代工厂家,带来巨大压力,也基本阻断了新进入者的机会。

闻泰科技和华勤技术的智能终端(包括手机、手表和耳机)产品毛利率分别为8.23%、12.3%,而佳禾智能和天键股份之所以耳机毛利率会更高,是因为自产一些核心电声元器件的加持。

TWS耳机ODM老大立讯精密当仁不让,苹果耳机70%以上的订单均为其代工,来自苹果的所有订单(包括手机、平板)收入达1745亿元,占立讯精密总收入比重达75.24%。

而歌尔股份被踢出苹果供应商后,失去Airpods订单后,主要耳机客户为三星和华为。

佳禾智能和天键股份的耳机相对重叠,最大客户均为哈曼,来自哈曼的收入均高达12亿元。

朝阳科技的主要客户为小米和Beats,现在小米耳机全球排名第3,而Beats耳机又锁定高端,两大主要客户让朝阳科技的净利率和毛利率成为行业最高。

瀛通通讯的主要客户为安克、魅族和传音等,相对比较杂。去年来自传音的收入达5927万元。

精研科技通过2021年通过收购安特信,进入TWS耳机ODM行业,过往两年安特信业务均处于亏损状态,2023年亏损2064万元。照此趋势,安特信未来发展极其堪忧。对于精研科技而言,TWS耳机业务已形同鸡肋。

卓翼科技主要客户为小米,2023年研发和量产了3款TWS耳机,预计总销售额为6000万元。

潮电智库数据显示,虽然白牌TWS市场份额萎缩至30%以内,但耳机品牌TOP20的市场份额已达到60%,剩下的10%份额被超过百个品牌在分食。

综合以上信息和数据来看,整个TWS耳机ODM市场产能极其过剩,头部耳机品牌的订单基本被头部ODM厂家分食,剩下不多的市场空间还有很多非常有实力的厂家虎视眈眈。问题是即使抢到,也不足以维持自身经营的健康。

潮电智库判断,以耳机代工业务为主的ODM厂家,必须具备核心电声元器件研发和生产能力,否则未来生存空间还将继续被闻泰、华勤、龙旗等手机领域的强者挤压。

芯片格局稳定

从争相涌入,到逐步退出,TWS耳机主控芯片市场格局开始趋于稳定。没有了价格红海竞争,没有新进入者,2024年将成为三家TWS耳机芯片上市公司的快乐发展期。

从恒玄科技、中科蓝讯和炬芯科技三家公司财务数据来看,主要在低端芯片市场的中科蓝讯产品毛利率相对偏低,还不足20%,这也使其不敢加大研发投入。

中科蓝讯的收入规模差不多是炬芯科技的三倍,而研发投入还低于炬芯科技。从这一点来看中科蓝讯17.42%高净利率,就是一个危险信号。

同样因为,TWS耳机芯片参与厂家在减少,也使得TWS耳机芯片毛利率基本处于一个相对合理的水位。

但TWS耳机芯片厂家也在面对产能过剩的问题,所以这些耳机芯片厂家纷纷更高阶的芯片,期望在智能手表领域抢夺一些份额。

电声器件红海厮杀

由于参与者众多,加上市场不振的双重因素,TWS耳机电声器件领域苦陷价格战泥潭,敏芯股份作为该领域较有实力的竞争力,去年都处于亏损境地,可见市场竞争之惨烈。

微型电池市场惨烈

TWS耳机电池厂家众多,紫建电子是唯一以微型电池上市的锂电池公司,亿纬锂能、鹏辉能源、欣旺达等的主要业务均在储能电池或手机电池上,没有细分。

去年紫建电子收入9.72亿元,实现净利润0.24亿元,但扣非净利润却亏损0.1亿元。从这一点来看,TWS耳机电池领域的竞争程度与电声器件差不多。

2024年一季度,紫建电子收入和净利润双双增长,实现1098万元净利润,成功扭亏。

关税壁垒,ODM厂家积极出海

除了中美贸易战的原因外,印度、印尼等地的高关税,让中国TWS耳机ODM厂家加速布局海外。

一方面,包括哈曼在内的传统耳机巨头,美国市场是其不可或缺的一块,在越南或其它地方生产,可以避免中美贸易战的风险。

另一方面,小米、OPPO、安克创新等新近雄起的耳机品牌,要规避人口大国的关税,也必然要要求当地生产或者就近生产。这也成为TWS产业链出海的另一个冲动。

潮电智库统计数字显示,立讯精密在越南北江和义安、德国基尔斯佩、马来西亚槟城、墨西哥雷诺萨、印度清奈、菲律宾里帕市都有生产基地。

其中,在越南有六家工厂,预计明年员工数量会超过5万人,主要生产连接线、连接器及电脑外围设备、智能设备、通信设备。

目前立讯精密在越南、印度以及墨西哥已经布局25%左右的产能,未来可能会增长到30%左右。

歌尔股份分别在越南义安省和北宁省有两个生产基地,大概有7万员工,总投资额超过10亿元,主要生产耳机、智能手表、VR、AR等消费类电子产品。

佳禾智能越南工厂在越南永福省平川工业区,目前员工超过1000人左右,具备年产值约20亿元。主要生产欧美市场客户的订单,有太阳能组件,电力储存电池、充电桩等新能源产品,还有三星耳机订单。

天键股份在马来西亚槟城有生产基地,投资超过1500万元,年产65万件电声产品,主要为规避中美贸易冲突导致的客户流失风险。

朝阳科技在越南、印度两大海外生产基地,越南工厂投资近2亿元,去年营收2亿元,主要生产耳机。

瀛通通讯在越南和印度都有生产基地。去年越南瀛通收入1.01亿元,净利润1054万元,生产电源、数据传输产品及其精密零组件,声学产品及其精密零组件。

瑞声科技在越南、马来西亚和欧洲捷克有生产基地。其中,在越南北宁、永福和北江都有工厂,其中北宁工厂布局多年,生产声学产品。

马来西亚工厂位于柔佛州首府新山市,总投资3亿元,主要生产高性能MEMS麦克风产品。在捷克梅尔尼克的工厂主要生产光学模具。

共达电声在马来西亚柔佛新山设立子公司,注册资本1010万元,进行电子元器件的研发、生产、销售。

亿纬锂能正在加速布局海外生产基地,匈牙利、马来西亚的工厂已开始建设,还有在美国建设电池厂的计划。

其中,马来西亚工厂投资金额为4.22亿美元,生产圆柱锂电池。匈牙利工厂在德布勒森市西北工业区,生产圆柱形动力电池。

欣旺达在印度、越南、匈牙利、摩洛哥均有生产基地。印度工厂主要生产手机电池。越南工厂在北江省,匈牙利是动力电池工厂,投资金额为20亿元。

微电新能源已收购方式,在越南北江省设立微型电池项目。