业务/资源:邓先生19928754085(同微信)

报告/数据:彭先生19924536027(同微信)

前言

潮电智库2023年Q1全球畅销TWS市场分析简报,以近6个季度TWS畅销机型TOP 20的销量数据为基础。从价格区间、地区表现、畅销品牌,畅销机型四大方向分析,以全新角度透视全球智能手表市场中最积极、最鲜活,以及肯定盈利的力量。

本简报关于“品牌”和“白牌”的界定,是以产品机型销量数据作为唯一标准。细分为“畅销品牌”、“非畅销品牌”,“白牌”三大阵营。

其中,“畅销品牌”是由每个价格区间TOP 20畅销机型所归属的品牌组成,由此突显每个价格区间最具竞争力和代表性的TWS机型和品牌;

“非畅销品牌”是指该季度该品牌旗下没有任何一款机型的销量,能进入所属价格区间的TOP 20,机型销量游走在TOP 21 – TOP 35之间的品牌。

关于“白牌”,在以机型销量作为唯一界定标准的简报中,是指该厂商的旗下所有机型销量均不理想,均未进入所属价格区间的TOP 35。TWS发展至今,如果一个TWS厂商所有机型的销量,现在还无法进入其所属价格区间的TOP 35,那么就定为“白牌”。

因此,本报告中,vivo因为其所有TWS产品的销量都不能进入TOP20,即使企业很有知名度,也有售价999元的TWS产品,但仍不将其算作“畅销品牌”;同理,做百元以下低端市场,可能产品基本品质都难以过关的印度厂商Boult Audio,由于其销量高,在0-74美元的价格区间有一款机型Airbass Y1售出21.2万对进入TOP 20,因此在本简报中,Boult Audio在一季度就属于“畅销品牌”。

PART.1 全球TWS市场发展趋势

核心观点:一季度TWS整体市场的萎缩,是畅销品牌销量大幅受挫导致的;消费者对畅销品牌消费热情减退,转向更具多元化和个性化的非畅销品牌产品上;目前正是新竞和传统TWS厂商追赶头部手机品牌的好时机。

潮电智库统计,2023年Q1全球TWS总出货量5152.6万对,环比下滑28.0%,同比下滑3.6%。

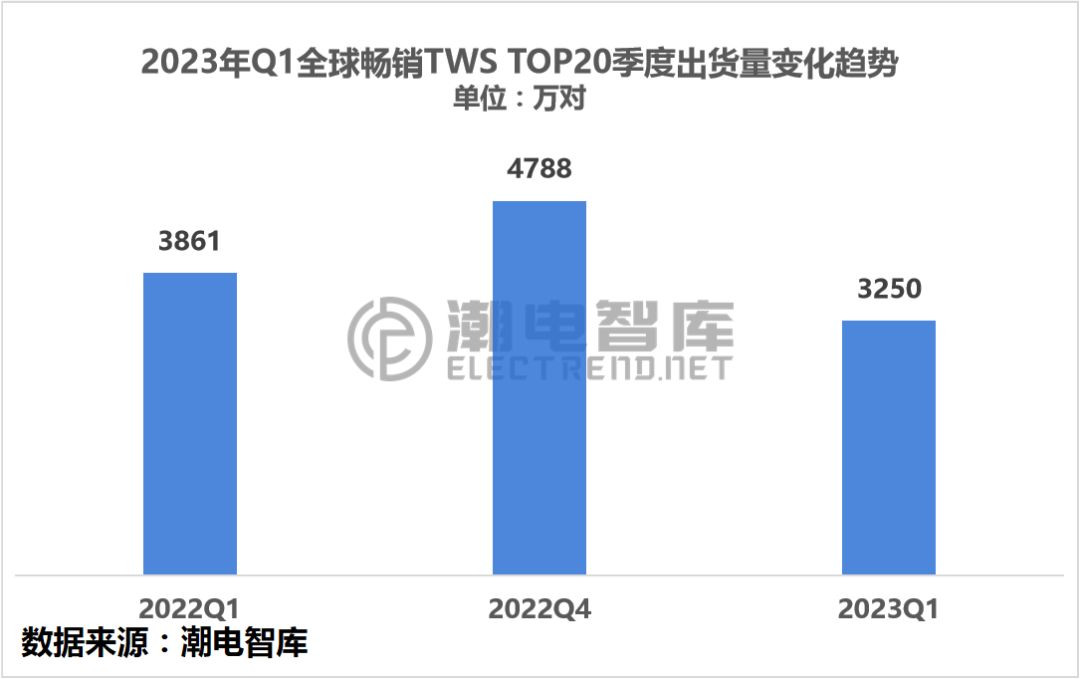

从畅销品牌来看,2023年Q1全球畅销TWS各价位段TOP20总销量约3250万对,环比下滑32.1%,同比下滑15.8%。

尽管2023年Q1全球TWS总体市场和畅销品牌市场同环比均下滑,但市场仍有值得肯定的地方。从非畅销品牌的销量变化来看,本季度销量1902.6万对,同比2022年Q1的1481.5万对增长28.4%。

尽管畅销品牌销量大幅下滑,但非畅销品牌TWS产品销量仍保持着28.4%的同比增速。因此,我们应该以更恰当的陈述来反映一季度市场情况:消费者对TWS头部品牌消费热情减退,消费力转向更具产品多元化和个性化的TWS市场。

PART.2 TWS各价格段销量占比

核心观点:相比智能手表,消费者对TWS价格并不敏感。市场消费形成“要么随便买款TWS将就用,要么就买高端市场产品”的现象,不上不下的价格区间是最不受欢迎的,该区间产品既不能让消费者“随便用”,也不能让消费者“升级体验”,普遍存在设计保守和堆参数的问题,就像手机摄像头堆个数一样。

注:潮电智库将全球TWS按产品定价75美元一阶,分为三个价格段,再分别取畅销机型TOP 20的销量,作为本报告的研究基础。

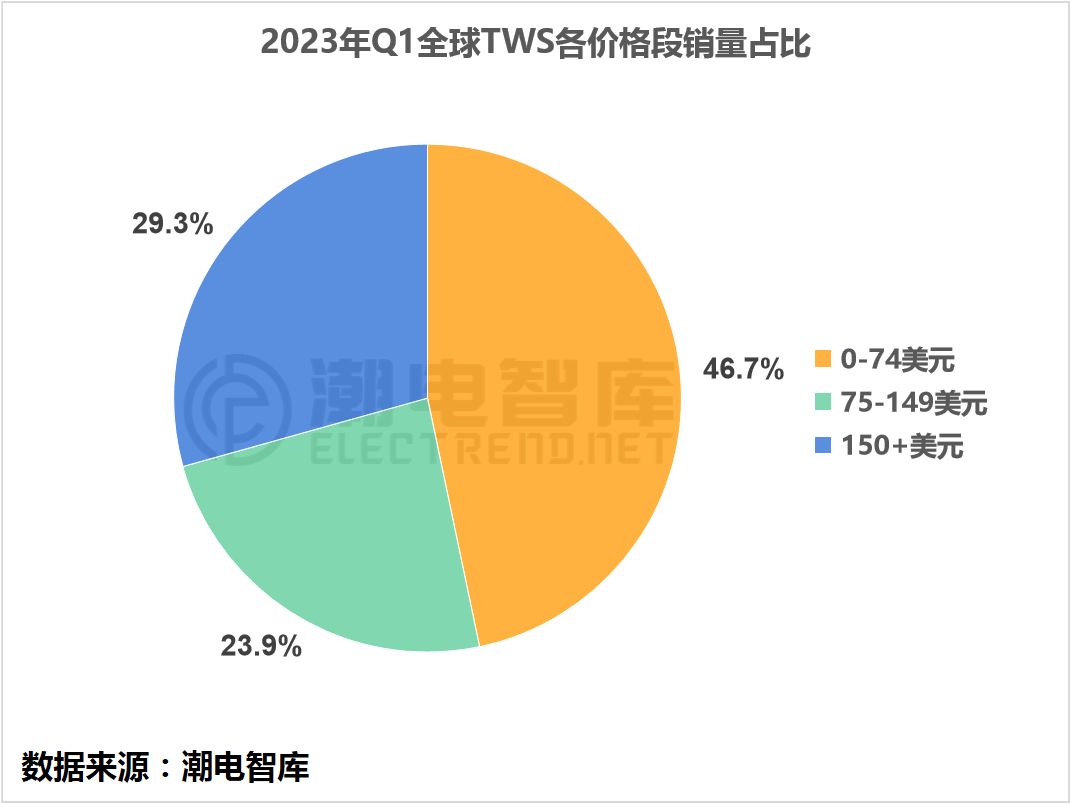

潮电智库统计,以全球TWS总体价格区间分布来看,2023年Q1全球总体TWS市场呈现“哑铃型”:“75美元(约500元)以下”和“150美元(约1000元)以上”都很受欢迎,分别占比47%和29%。反而定价“75-150美元(约500-1000元)”这些不上不下的TWS产品销量占比最低。

从畅销品牌价格区间表现来看,2023年Q1全球畅销TWS市场呈现“倒金字塔型”:在某种条件下,越贵的TWS产品越有市场。这个条件便是“消费者一开始就打算买一款品牌TWS,而不是将就用”,这时150美元(1000元)以上TWS产品最受欢迎(45.2%)。

可知,无论消费者抱着“将就用”或者“升级体验”的想法,都不会对75-150美元之间这种定价不上不下的TWS产生太大兴趣。如果是前者,消费者就选低端市场,后者则更多直接跳至高端市场。

PART.3 TWS各地区销量占比

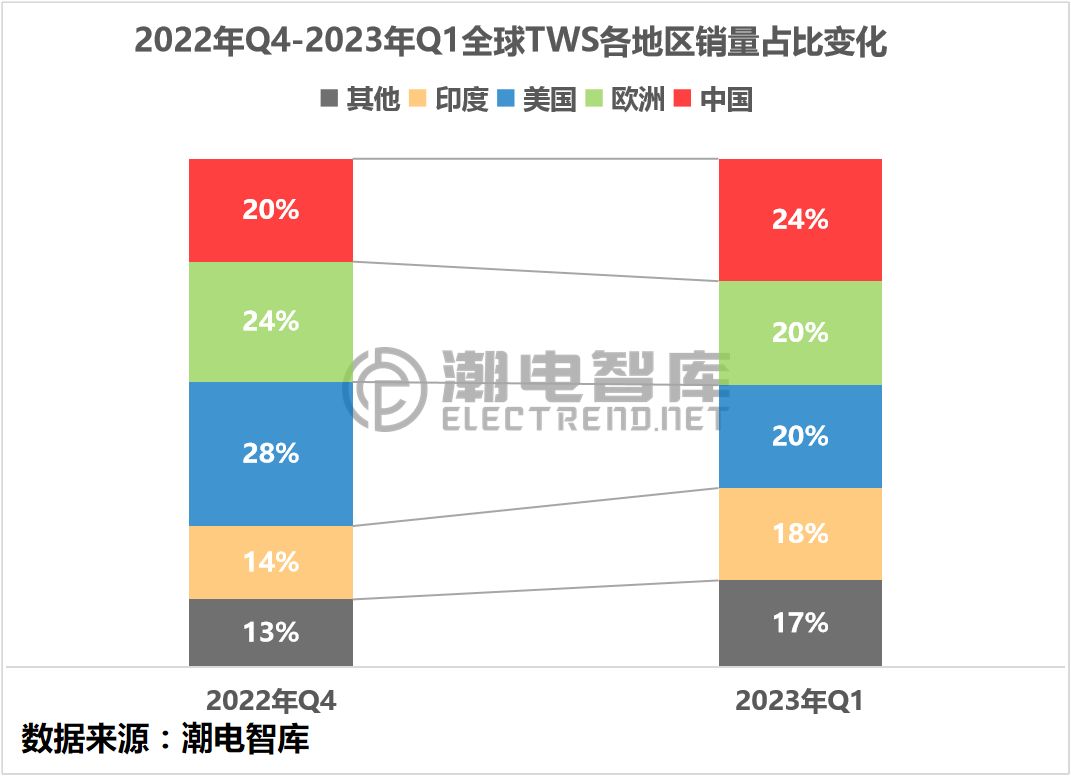

核心观点:全球各地区TWS销量都在下滑,只不过五十步和一百步的区别,中国和印度下滑了50步,欧洲和美国下滑了100步。两权相害取其轻,所以中印两地区的占比上升了。归根结底,TWS全球各地区下滑并非市场消费力不够,而是TWS创新不足,市场消费热情和新鲜感的正常减退。

潮电智库统计,2023年Q1各地区销量均出现下滑,中国(市场)由1448万对下滑至1242万对;欧洲由1695万对下滑至1055万对;美国腰斩,从2031万对下滑至1045万对;印度也不能维稳,从1033万对下滑至937万对。其他地区总计也下滑72.3万对。

PART.4 TOP20品牌市场格局

核心观点:TWS市场格局仍在演变,传统音频厂商将持续发力,手机阵营头部厂商虽然仍占据主导,但市场份额正在被前者稀释。这是从畅销品牌总销量下滑,但是新加入者数量却变多看出来的,反映出头部品牌份额流失,市场有分裂重组的趋势。

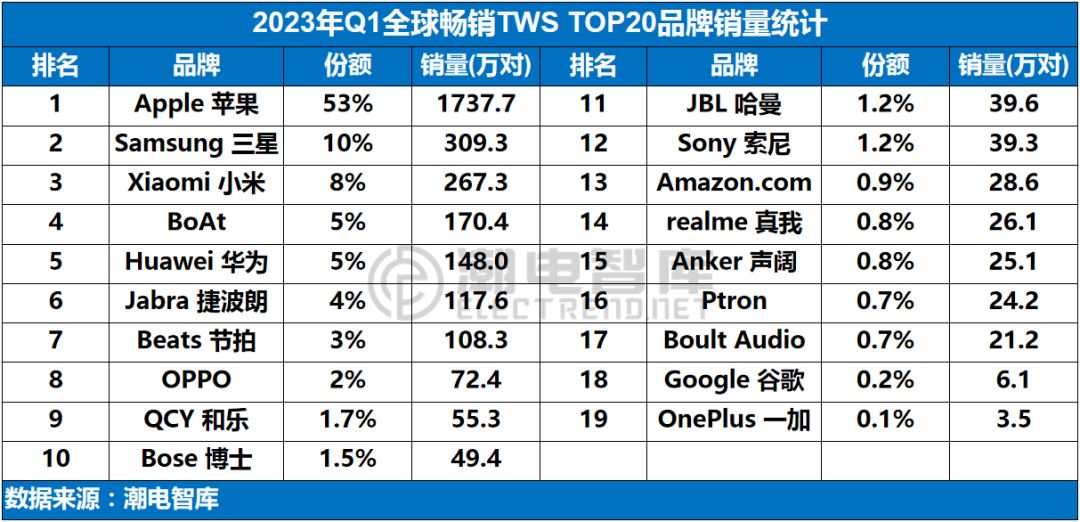

2023年Q1全球畅销品牌TWS出货量3250万对,同比下降611万对;入围畅销品牌的厂商数量达到19家,同比增加了1家。

拿苹果举例,2023年Q1其畅销机型(不是全部机型)出货量1737.7万对,比去年同期实实在在减少了339万对,将近下滑16.3%。其他畅销品牌可见一斑。

由此,潮电智库仅通过数据变化来分析市场情绪,认为TWS市场格局仍在演变,传统音频厂商将持续发力,手机阵营头部厂商虽然仍占据主导,但市场份额正在被前者稀释。究其原因,目前TWS头部品牌大多数是手机厂商起家,依赖自家手机产品的先发优势,捷足先登音频TWS耳机市场。

但近两年由手机厂商领导的TWS市场,也沦落至没有实质性创新的道路,过早的把智能手机市场固化后的“堆参数”、“更新版本”,“捆绑销售”等打法,拿到正在发展期的TWS市场。这给了传统音频厂商赶超机会,以更专业性和多元化的产品设计抢走其市场份额。

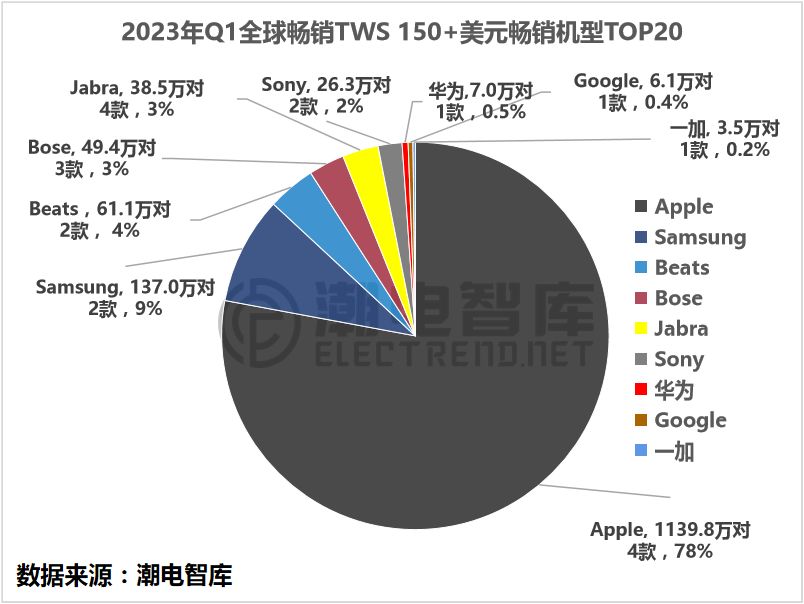

PART.5 150美元+畅销机型TOP20

核心观点:高端市场畅销品牌仍由苹果占据,音频厂商入围4家。

2023年Q1全球畅销TWS 150美元+畅销机型TOP20总计出货量1468.8万对,9个品牌入围。苹果以单款爆品的形式,4款机型分走78%的市场,其中AirPods 2(高价版)一款就售出近867万对。从阵营来看,传统音频厂商入围4家,在高端TWS市场首次和手机阵营厂商持平。

注:因地区不同,全球同一款机型,在各个地区售卖存在不同的定价,比如AirPods 2在部分地区售价221美元,在另一些地区售价则是112美元。

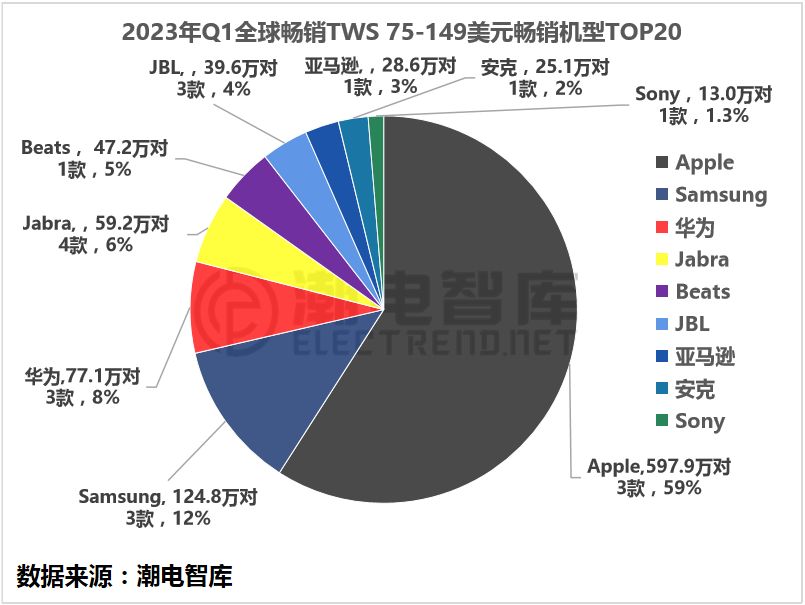

PART.6 75-149美元畅销机型TOP20

核心观点:华为3款产品入围排进前三,三星万年老二。

2023年Q1全球TWS 75-149美元畅销机型TOP20总计出货量1012.5万对,9个品牌入围。苹果再次以AirPods 2(低价版)占据机皇位置,3款机型分走59%的市场;三星、华为,捷波朗在这个价格段打得有来有回,均有3-4款机型入围。

注:因地区不同,全球同一款机型,在各个地区售卖存在不同的定价,比如AirPods 2在部分地区售价221美元,在另一些地区售价则是112美元。

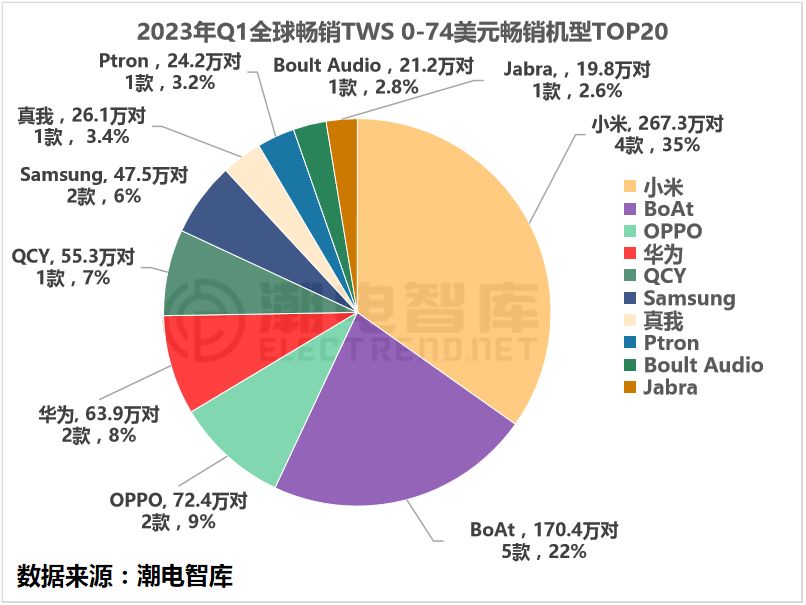

PART.7 0-74美元畅销机型TOP20

核心观点:中印瓜分TWS低端市场,小米分走低端市场1/3份额,印度品牌入围3家。

2023年Q1全球畅销TWS 0-74美元畅销机型TOP20总计出货量768.2万对,10个品牌入围。国内品牌小米4款机型总计销量267.3万对排第一,国内还有OPPO、华为、QCY和真我共5家厂商,占了一半的厂商阵营。印度有BoAt、pTron,和Boult Audio共计3家品牌。

总结

一、一季度TWS整体市场的萎缩,是畅销品牌销量大幅受挫导致的。消费者对畅销品牌消费热情减退,转向更具多元化和个性化的非畅销品牌产品上。目前正是新竞和传统TWS厂商追赶头部手机品牌的好时机。

二、TWS市场消费形成“要么随便买款将就用,要么买高端市场产品”的现象。无论消费者抱着“将就用”或者“升级体验”的想法,都不对75-150美元之间这种定价不上不下的TWS产生太多兴趣。如果是前者,消费者就选低端市场(75美元以下),后者则更多跳至高端市场(150美元以上)。

三、全球各地区TWS销量都在下滑,并非市场消费力不够,而是对TWS消费热情以及新鲜感的正常减退。

四、潮电智库数据部通过分析数据感知到市场情绪,TWS市场格局仍在演变,传统音频厂商将持续发力,手机阵营头部厂商虽然仍占据主导,但市场份额正在被前者稀释。

究其原因,目前TWS头部品牌大多数是手机厂商起家,依赖自家手机产品的先发优势,捷足先登音频TWS耳机市场。可是近两年由手机厂商领导的TWS市场,也沦落至没有实质性创新的道路,过早的把智能手机市场固化后的“堆参数”、“更新版本”,“捆绑销售”等打法,拿到正在发展期的TWS市场。自然会被音频厂商逐渐以更专业性和多元化的产品设计抢走市场份额。

潮电智库认为,TWS如果走上花里胡哨,不花心思的“堆参数”道路,那么行业衰退就很正常了。

比如续航,有些TWS续航方面很早已经做到单次聆听4小时,后面又堆到7小时,还要继续往10小时+堆,试问这有什么意义?消费者为什么要付出额外金钱来购买超过7小时之外的续航价值?一款TWS的产品佩戴设计,再无感轻盈,就算是塞坨棉花7小时耳朵都受不了,连续聆听7小时,这种无意义的续航堆积远不如一个闪充来得一击致命。

比如功能开发,某大厂在其某款TWS上开发了心率体温检测作为“+”系列,然后该款产品价格上涨了500元,售价上涨50%尚且不论。单从产品功能开发上,在TWS上开发心率体温检测功能,就像建筑公司突发奇想要在松软的沙漠上建造楼房给人居住。

成片的坚实土地可以轻易地建盖可靠的楼房,就像心率体温检测是智能手表最基础成熟的功能,但按照该大厂的设计思路,以后AR眼镜落地,也可以在眼镜上加入心率体温检测,将来假如还有脚环,项链之类的智能消费电子产品被陆续开发出来,通通也都可以加上心率体温检测,然后售价提升50%。

最主要的是该大厂的商品页面,本来就有接近医疗级别的智能手表,消费者要是全套买下来,从脑袋到脚都在检测心率体温。要是检测结果一样,那何必整这么多同功能产品,要是检测结果不一样,那不是挖坑自己跳吗。

“云在青天水在瓶”,TWS要实现突破和增长,还是要在产品本初优势上下文章。就像智能手表有一个24小时贴身佩戴的优势,所以产品开发出医疗健康功能后,市场便火爆了,TWS去搞智能手表那一套属于东施效颦。

TWS的最大优势就在于“无线+便携”,也就是一个无线的小部件,更准确来说是一个“无线迷你独享音箱挂件”。那么它本身就可以在外形上借助【挂件】发展出装饰功能,在人际中借助【独享】发挥出私密社交空间,在玩法上借助【无线】发挥出类似精灵宝可梦GO的共享社区玩法。

TWS本来也是带有匹配功能的物件,完全适合在社交这块展开市场。再不济也可以就【音响】的本质,提升下TWS音质体验。也好过心率体温检测,加价50%,这属实荒谬。